โปรโมชั่นสุดพิเศษ (หากตกลงทำบัญชีกับเราภายในเดือนนี้)

- ทำบัญชีให้ฟรีเดือนแรก (หากรู้สึกว่าไม่คลิ๊ก คุณสามารถเปลี่ยนสำนักงานบัญชีได้ในเดือนถัดไป โดยไม่เสียค่าใช้จ่ายใดๆ)

- ให้สิทธิ์ใช้โปรแกรมบัญชีออนไลน์ (PEAK) ฟรีตลอดการใช้บริการกับทางเรา (เฉพาะลูกค้าที่ไม่เคยใช้โปรแกรม PEAK เท่านั้น)

- สอนการใช้งานโปรแกรมบัญชีออนไลน์ (PEAK) เบื้องต้น

- แจกคอร์ส VDO ออนไลน์ (กว่า 30 ชั่วโมง) เกี่ยวกับบัญชี ภาษี ฟรี คุณสามารถไปเรียนรู้เพิ่มเติมทางด้านบัญชีภาษีด้วยตัวเองได้ ตัวอย่างเนื้อหาหลักสูตรตามนี้

- หลักสูตร “หลักการบัญชีขั้นพื้นฐาน”

- หลักสูตร “การวิเคราะห์งบการเงินพื้นฐาน”

- หลักสูตร “เจาะลึกการวิเคราะห์งบการเงิน”

- หลักสูตร “การออกแบบระบบการควบคุมภายในที่ดีให้แก่องค์กร”

- หลักสูตร “บัญชีและภาษีเบื้องต้นสำหรับผู้ประกอบการ”

ติดต่อ : คุณวิน 087-6732884 Line ID : @618kssyt

ภาษีเงินได้บุคคลธรรมดา คือ ภาษีบุคคลที่ทุกคนจะต้องเสียให้แก่รัฐหากมีเงินได้ถึงเกณฑ์ที่กำหนด ในบทความนี้เราจะมาดูกันว่าวิธีการคำนวณภาษีเงินได้บุคคลธรรมดา คำนวณอย่างไร

สารบัญ

- วิธีในการคำนวณภาษีเงินได้บุคคลธรรมดา

- วิธีคำนวณภาษีเงินได้บุคคลธรรมดาแบบเหมา

- เงินได้พึงประเมิน 8 ประเภท มีอะไรบ้าง?

- วิธีการคำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิแบบขั้นบันได

- การหักค่าใช้จ่าย

- การหักค่าลดหย่อน

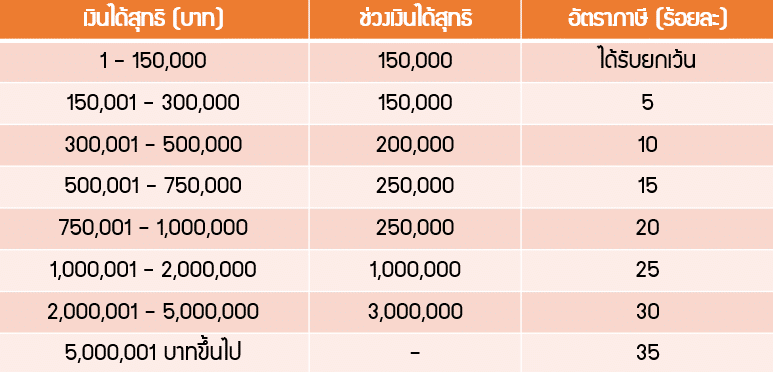

- อัตราภาษีเงินได้บุคคลธรรมดา

- ตัวอย่างในการคำนวณภาษีเงินได้บุคคลธรรมดา

- เปรียบเทียบอัตราภาษีเงินได้บุคคลธรรมดา VS อัตราภาษีเงินได้นิติบุคคล

- สรุป

วิธีในการคำนวณภาษีเงินได้บุคคลธรรมดา

วิธีในการคำนวณภาษีเงินได้บุคคลธรรมดา มี 2 วิธีดังต่อไปนี้

- วิธีคำนวณภาษีเงินได้บุคคลธรรมดาแบบเหมา

- วิธีการคำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิแบบขั้นบันได

โดยหลักการจะต้องมีการคำนวณภาษีเงินได้บุคคลธรรมดาทั้ง 2 วิธีข้างต้นนี้เปรียบเทียบกัน โดยวิธีใดได้ตัวเลขภาษีเงินได้บุคคลธรรมดาที่สูงกว่า ให้ใช้วิธีดังกล่าวในการคำนวณเพื่อเสียภาษี

วิธีคำนวณภาษีเงินได้บุคคลธรรมดาแบบเหมา

สำหรับวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาแบบเหมามีวิธีในการคำนวณดังต่อไปนี้

เงินได้พึงประเมินทุกประเภท – เงินได้พึงประเมิน 40(1) x 0.5%

เงื่อนไขเพิ่มเติม : ใช้สำหรับกรณีรายได้พึงประเมินทุกประเภทเกิน 1,000,000 บาท หากไม่เกิน ไม่ต้องคำนวณวิธีนี้เพื่อปรียบเทียบ ก่อนอื่นเราจะต้องมาทำความเข้าใจกันก่อนครับ ว่าเงินได้พึงประเมินนั้นมีกี่ประเภท ตามข้อมูลด้านล่างนี้ครับ

เงินได้พึงประเมิน 8 ประเภท มีอะไรบ้าง?

เงินได้พึงประเมินนั้นมีทั้งหมด 8 ประเภทดังนี้

- เงินได้ประเภทที่ 1 (นิยมเรียกกันว่า 40(1)) ได้แก่ เงินได้เนื่องจากการจ้างแรงงาน เช่น เงินเดือน ค่าจ้าง เบี้ยเลี้ยง โบนัส เบี้ยหวัด บำเหน็จ บำนาญ เป็นต้น

- เงินได้ประเภทที่ 2 (นิยมเรียกกันว่า 40(2)) ได้แก่ เงินได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้ เช่น ค่าธรรมเนียม ค่านายหน้า ค่าส่วนลด เงินอุดหนุนในงานที่ทำ เบี้ยประชุม บำเหน็จ โบนัส เป็นต้น

- เงินได้ประเภทที่ 3 (นิยมเรียกกันว่า 40(3)) ได้แก่ ค่าแห่งกู๊ดวิลล์ ค่าแห่งลิขสิทธิ์หรือสิทธิอย่างอื่น เงินปี หรือเงินได้ที่มีลักษณะ เป็นเงินรายปีอันได้มาจากพินัยกรรม นิติกรรมอย่างอื่น หรือคำพิพากษาของศาล

- เงินได้ประเภทที่ 4 (นิยมเรียกกันว่า 40(4)) ได้แก่ ดอกเบี้ย เงินปันผล เงินส่วนแบ่งกำไร เงินลดทุน เงินเพิ่มทุน ผลประโยชน์ที่ได้จากการโอนหุ้น สามารถแบ่งย่อยได้ดังนี้

- 40(4)(ก) ดอกเบี้ยพันธบัตร ดอกเบี้ยเงินฝาก ดอกเบี้ยหุ้นกู้ ดอกเบี้ยตั๋วเงิน ดอกเบี้ยเงินกู้ยืม เป็นต้น

- 40(4)(ข) เงินปันผล เงินส่วนแบ่งของกำไร หรือประโยชน์อื่นใดที่ได้จากบริษัทหรือห้างหุ้นส่วนนิติบุคคล กองทุนรวม หรือสถาบันการเงินที่มีกฎหมายไทยให้จัดตั้งขึ้นโดยเฉพาะสำหรับให้กู้ยืมเงิน

- 40(4)(ค) เงินโบนัสที่จ่ายแก่ผู้ถือหุ้น หรือผู้เป็นหุ้นส่วนในบริษัทหรือห้างหุ้นส่วนนิติบุคคล

- 40(4)(ง) เงินลดทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคลเฉพาะส่วนที่จ่ายไม่เกินกว่ากำไรและเงินที่กันไว้รวมกัน

- 40(4)(จ) เงินเพิ่มทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคลซึ่งตั้งจากกำไรที่ได้มาหรือรับช่วงกันไว้รวมกัน

- 40(4)(ฉ) ผลประโยชน์ที่ได้จากการที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลควบเข้ากันหรือรับช่วงกันหรือ เลิกกัน ซึ่งตีราคาเป็นเงินได้เกินกว่าเงินทุน

- 40(4)(ช) ผลประโยชน์ที่ได้จากการโอนการเป็นหุ้นส่วนหรือโอนหุ้น หุ้นกู้ พันธบัตร หรือตั๋วเงิน หรือ ตราสารแสดงสิทธิในหนี้ ที่บริษัทหรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลอื่นเป็นผู้ออก ทั้งนี้เฉพาะซึ่งตีราคา เป็นเงินได้เกินกว่าที่ลงทุน

- เงินได้ประเภทที่ 5 (นิยมเรียกกันว่า 40(5)) เงินได้จากการให้เช่าทรัพย์สิน

- เงินได้ประเภทที่ 6 (นิยมเรียกกันว่า 40(6)) ได้แก่ เงินได้จากวิชาชีพอิสระ คือวิชากฎหมาย การประกอบโรคศิลป วิศวกรรม สถาปัตยกรรม การบัญชี ประณีตศิลปกรรม

- เงินได้ประเภทที่ 7 (นิยมเรียกกันว่า 40(7)) ได้แก่ เงินได้จากการรับเหมาที่ผู้รับเหมาต้องลงทุนด้วยการจัดหาสัมภาระ ในส่วนสำคัญนอกจากเครื่องมือ

- เงินได้ประเภทที่ 8 (นิยมเรียกกันว่า 40(8)) ได้แก่ เงินได้จากการธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง การขายอสังหาริมทรัพย์ หรือการอื่นนอกจากที่ระบุไว้ในประเภทที่ 1 ถึงประเภทที่ 7 แล้ว

สามารถดูรายละเอียดเพิ่มเติมใน Website ของกรมสรรพากร : เงินได้พึงประเมิน

วิธีการคำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิแบบขั้นบันได

สำหรับวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาแบบเงินได้สุทธิแบบขั้นบันได มีสูตรการคำนวณดังนี้

เงินได้สุทธิ = เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

ภาษีเงินได้บุคคลธรรมดา = เงินได้สุทธิ x อัตราภาษี

จากหัวข้อก่อนเราทำความเข้าใจกับเงินได้พึงประเมินไปแล้ว ในหัวข้อถัดไปผมจะมาอธิบายรายละเอียดเกี่ยวกับค่าใช้จ่าย และค่าลดหย่อนที่สามารถนำมาหักได้กันต่อไปครับ

การหักค่าใช้จ่าย

การหักค่าใช้จ่ายสามารถทำได้ 2 วิธีดังต่อไปนี้

- การหักค่าใช้จ่ายตามจริง (ต้องเก็บเอกสารหลักฐานการจ่ายเอาไว้)

- การหักค่าใช้จ่ายแบบเหมา

เรามาดูกันว่าเงินได้แต่ละประเภทสามารถหักค่าใช้จ่ายในรูปแบบใดบ้าง

ดูรายละเอียดเพิ่มเติมสำหรับการหักค่าใช้จ่าย 40(8) ได้ที่นี่ : การหักค่าใช้จ่ายสำหรับเงินได้พึงประเมิน 40(8)

จะเห็นได้ว่าหากเป็นเงินได้ 40(3) 40(5) 40(6) 40(7) 40(8) สามารถเลือกหักค่าใช้จ่ายตามจริงได้

การหักค่าลดหย่อน

บุคคลสามารถหักค่าลดหย่อนได้หลายประเภท ผมสรุปค่าลดหย่อนหลักๆมาให้ดังนี้

- ค่าลดหย่อนส่วนตัว 60,000 บาท

- ค่าลดหย่อนคู่สมรสที่ไม่มีรายได้ 60,000 บาท หากคู่สมรสมีรายได้ต้องพิจารณาว่ารวมยื่น หรือแยกยื่นรายได้ของคู่สมรส

- ค่าลดหย่อนบุตร คนละ 30,000 แต่ถ้ามีลูกคนที่ 2 เป็นต้นไปที่เกิดในปี 2561 หรือหลังจากนี้ได้คนละ 60,000 บาท

- ค่าลดหย่อนบิดามารดา 30,000 บาท ต่อคน

- ค่าลดหย่อนผู้พิการ 60,000 บาท

- ค่าฝากครรภ์ / ทำคลอด ตามจริงแต่ไม่เกินท้องละ 60,000 บาท

- เบี้ยประกันชีวิตทั่วไป ตามจริงแต่ไม่เกิน 100,000 บาท

- เบี้ยประกันสุขภาพพ่อแม่ ตามจริงแต่ไม่เกิน 15,000 บาท

- เบี้ยประกันสุขภาพตัวเอง ตามจริงแต่ไม่เกิน 25,000 บาท เมื่อรวมเบี้ยประกันชีวิตทั่วไปแล้วต้องไม่เกิน 100,000 บาท

- กบข./กองทุนสำรองเลี้ยงชีพ/กองทุนสงเคราะห์ครูโรงเรียนเอกชน ตามจริงแต่ไม่เกิน 15% ของเงินเดือน แต่รวมกันแล้วทั้งหมดไม่เกิน 500,000 บาท

- กองทุนรวมเพื่อการเลี้ยงชีพ RMF ตามจริงแต่ไม่เกิน 30% ของเงินได้ที่เสียภาษี แต่รวมกับข้อ 10 และ RMF แล้วทั้งหมดไม่เกิน 500,000 บาท

- เบี้ยประกันชีวิตแบบบำนาญ ตามจริงแต่ไม่เกิน 15% ของเงินได้ที่เสียภาษีแต่ไม่เกิน 200,000 บาท แต่รวมกับข้อ 10 และ RMF แล้วทั้งหมดไม่เกิน 500,000 บาท

- ค่าซื้อกองทุนรวมเพื่อการออม (SSF) ตามจริงแต่ไม่เกิน 30% ของเงินได้ที่เสียภาษี และไม่เกิน 200,000 บาท และเมื่อรวมกับข้อ 10 และ RMF และเบี้ยประกันชีวิตแบบบำนาญ และ กอช.แล้วต้องไม่เกิน 500,000 บาท

- ดอกเบี้ยซื้อที่อยู่อาศัย ตามที่จ่ายจริงแต่ไม่เกิน 100,000 บาท

- เงินบริจาคพรรคการเมือง ตามที่จ่ายจริงแต่ไม่เกิน 10,000 บาท

ตัวอย่างในการคำนวณภาษีเงินได้บุคคลธรรมดา

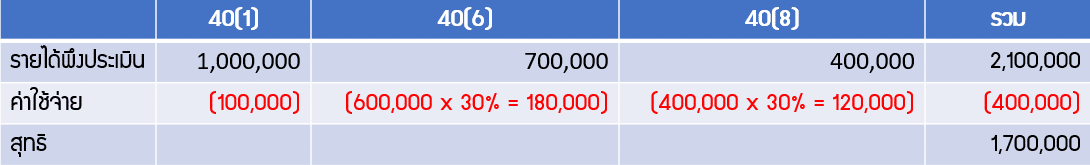

นาย A มีเงินได้พึงประเมินจากเงินเดือน 40(1) 1,000,000 บาท จากการรับจากทำบัญชี 40(6) เป็นจำนวน 700,000 บาท ต่อปี ขายสินค้าออนไลน์ 40(8) จำนวน 400,000 บาท ต่อปี นาย A เลือกวิธีการหักค่าใช้จ่ายแบบเหมาสำหรับรายละเอียดค่าลดหย่อนของนาย A มีดังนี้

- ค่าลดหย่อนส่วนตัว 60,000 บาท

- ค่าลดหย่อนบิดา 30,000 บาท

- เบี้ยประกันชีวิตทั่วไป 40,000 บาท

- ดอกเบี้ยซื้อที่อยู่อาศัย 20,000 บาท

ขั้นแรก : คำนวณภาษีเงินได้บุคคลธรรมดาแบบเหมา

เงินได้พึงประเมินทุกประเภท – เงินได้พึงประเมิน 40(1) x 0.5%

เงินได้พึงประเมินทุกประเภท = 1,000,000 + 700,000 + 400,000 = 2,100,000

เงินได้พึงประเมิน 40(1) = 1,000,000= (2,100,000 – 1,000,000) x 0.5% = 5,500 บาท (ตัวเลขนี้เก็บเอาไว้ก่อนเพื่อนำมาเปรียบเทียบกับการคำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิแบบขั้นบันได)

ขั้นสอง : คำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิแบบขั้นบันได

เงินได้สุทธิ = เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

ภาษีเงินได้บุคคลธรรมดา = เงินได้สุทธิ x อัตราภาษี

เงินได้พึงประเมิน – ค่าใช้จ่าย สามารถแสดงได้ตามตารางดังต่อไปนี้

เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

แสดงได้ดังนี้เงินได้สุทธิ = 1,700,000 – ค่าลดหย่อนส่วนตัว 60,000 บาท – ค่าลดหย่อนบิดา 30,000 บาท – เบี้ยประกันชีวิตทั่วไป 40,000 บาท – ดอกเบี้ยซื้อที่อยู่อาศัย 20,000 บาท = 1,550,000 บาท

ภาษีเงินได้บุคคลธรรมดา = เงินได้สุทธิ x อัตราภาษี

ภาษีเงินได้บุคคลธรรมดา = 252,500 บาท

หลังจากนั้นให้เปรียบเทียบการคำนวณวิธีที่ 1 – 5,500 บาท กับวิธีที่ 2 – 252,500 บาท ดังนั้นตัวเลขที่เสียภาษีคือวิธีที่ 2 เพราะมีตัวเลขภาษีที่สูงกว่า

เปรียบเทียบอัตราภาษีเงินได้บุคคลธรรมดา VS อัตราภาษีเงินได้นิติบุคคล

ตารางเปรียบเทียบภาษีของทั้ง 2 ประเภท เป็นดังต่อไปนี้

จากรูปจะเห็นได้ว่าอัตราภาษีเงินได้บุคคลธรรมดาจะอยู่ที่ 5% – 35% ส่วนนิติบุคคลจะมีอัตราภาษีที่ 15%-20%

ดังนั้นหากธุรกิจคุณมีรายได้และกำไรยังไม่มาก ควรทำธุรกิจในรูปแบบบุคคลธรรมดาเพราะมีอัตราภาษีในช่วงแรกที่ต่ำกว่า อย่างไรก็ตามหากธุรกิจคุณมีรายได้และกำไรมากแล้ว ควรทำธุรกิจในรูปแบบนิติบุคคลเพราะมีอัตราภาษีในช่วงหลังที่ต่ำกว่านั่นเอง

สรุป

ภาษีเงินได้บุคคลธรรมดา เป็นภาษีหนึ่งที่มีความสำคัญกับทุกๆคนเพราะทุกคนต้องมีหน้าที่ในการเสียภาษี ดังนั้นเราจึงควรศึกษาหลักการและวิธีการคำนวณภาษีให้ถูกต้อง

ช่วยแชร์บทความให้หน่อยครับ